ニュージーランド投資|ファンドとPIEとは?Sharesiesの新PIEファンドを解説

ニュージーランドの個人投資プラットフォームとしておなじみのSharesiesから独自の、シンプル・低コスト・そして税効率の高いという三拍子揃ったPIEファンドシリーズを立ち上げるとのメディアリリースが2025年12月9日にありました。

ローンチ時期は「Soon」 としてありますが、興味のある人は登録が可能です。

このファンドの公開情報に目を通しましたが、第一印象は、

ものかん

ものかんSharesiesならではのメリットが利用者(投資家)にある商品

という感じです。

PIE(Portfolio Investment Entity)というのは ニュージーランド独自の税制優遇投資制度なので、これを適用させたSharesiesの新ファンドとはどのようなものか。

ファンドって聞いたことあるけど、なんのこと?

PIEってなんだ??

Sharesiesの新ファンドに興味あるなぁ

という方に、本記事でわかりやすく解説したいと思います。

はじめに:ファンド(Fund)ってなに? パイ(PIE)?

Fund (ファンド = 投資信託)ってなに?

わかりやすく言うと、

投資家から集めたお金(Fund)を、ファンドマネージャーと呼ばれるプロが、「どこに、どれくらい、いつ投資するか」という投資判断を、投資家に代わって行い、利益を求める投資商品です。

ファンド商品ごとに投資方針(投資対象領域)があり、それに沿ってプロが世界中の様々な会社の株や債券に分けて投資(分散投資)するため、リスクを抑えながら投資することを可能にしています。

例えば、あなたの手持ち投資資金を1社に全額投資して、その会社が倒産したらすべてを失うことになりますが、ファンド商品1つに投資した場合、プロがあなたの代わりに分散投資した先のどれか一つが失敗しても、他の多くの投資で成功していれば全体はプラスまたはダメージを小さく抑えられる。といった具合です。

PIE (Portfolio Investment Entity) ってなに?

ニュージーランドで投資を始めると、よく目にするのが PIE(Portfolio Investment Entity) という仕組み。

株や債券などの投資から得られる利益にかかる税金を、通常の所得税よりも低く抑えられるニュージーランド独自の投資ストラクチャーです。

それぞれの単語の意味は使われる場面により異なることもありますが、金融においての意味は概ね以下のとおり。

P =「Portfolio:ポートフォリオ」リスク分散やリターン最大化のために保有する複数の金融資産の構成内容。

I =「Investment: 投資」利子や配当を得る目的で株式等を購入したり、不動産を購入して利益を得ること。

E = 「Entity:エンティティ」通常、組織の単位を指すが、ここでは「投資パッケージ」と解釈するのが正解。

PIEの特徴

- PIEに投資すると、利益に対する税率は PIR(Prescribed Investor Rate) という特別な税率で課税される

- PIRの上限は 28% で、通常の所得税(最大39%)よりも低く設定されている

- 低所得者はさらに低い税率(10.5%や17.5%)が適用されるため、税金で損をすることがない

PIR (Prescribed Investor Rate) の判定方法

PIRは、投資家の過去2年間の所得に基づいて決まり、その判定ルールは以下の通りとなっています。

(2025年12月16日現在)

| 過去2年の所得条件 | 適用PIR |

|---|---|

| 年間課税所得が$15,600以下、 かつ課税所得+PIE収入が$53,500以下 | 10.5% |

| 年間課税所得が$53,500以下、 かつ課税所得+PIE収入が$78,100以下 | 17.5% |

| 上記以外 | 28% |

PIE と Income Tax (所得税) の違い

- 通常の株や債券投資では、利益は個人の総所得に合算され、所得税率に応じて課税されますが、PIE(Portfolio Investment Entity)では、投資家の利益にかかる税率が低く設定されている。

| 投資先 | 最高税率 | 一般的な投資家のメリット |

|---|---|---|

| PIEファンド | 28% | 投資で得た利益にかかる税金が最大39% → 28%に軽減される |

| 個別株式など | 39% | キャピタルゲインは非課税だが、配当や利子所得は$39%課税 |

- PIEでは投資家自身が個別に所得申告する必要はなく、ファンド側で税金を計算して納税してくれる(=税引き後の形で手元に利益が残る)ため、投資家が計算・申告する手間がかからない

- PIRはデフォルトで28%が適用される

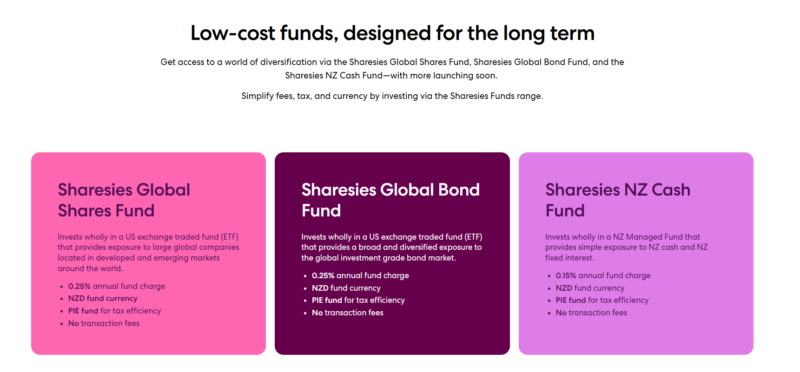

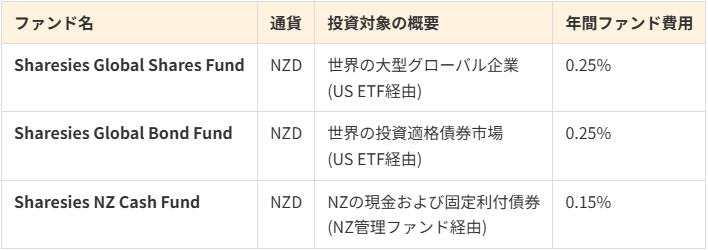

Sharesies 3つのPIEファンド

Sharesiesが最初に提供すると発表したのは株式 (Share)・債権(Bond) ・キャッシュ の3ファンド。

リスクの高い順から低い順に並んでおり、投資の基盤としてバランス良く活用できるようになっている印象です。

コスト面で、年間ファンド費用が低く抑えられており、取引手数料が無料というのが記事の冒頭で述べたSharesiesならではのメリットと言える商品です。

Shares (株式) と Bonds (債券) の違いは?

Share (株式) とは?

あなたが企業に資金を出し、その企業の成功のリターンを分け合う権利(Share=株)を「買う」ことです。

企業が出す利益の一部(配当金)を受け取る権利や、企業が大きく成長して価値が上がったときに、株を売却して利益(値上がり益)を得る権利が得られますが、企業が失敗すれば価値は下がるというハイリスク・ハイリターンの性質を持ちます。

Bond (債券)とは?

あなたが国や企業に対してお金を「貸す」ことです。

貸したお金(元本)は満期に返済(債務者倒産などのリスクは有)され、それまでの間は定期的に利息を受け取れます。Shares (株式) に比べてリターンは小さいですが、価格は比較的安定しており、景気が悪く株式が下落した際にポートフォリオを安定させるクッション役にもなりえます。

Shares (株式) と Bonds (債券) の違い

端的に言うと、Share (株式) は企業の成長に伴った利益を狙う投資、Bond (債券) は貸したお金の利息で安定的に運用する投資です。

別の表現をすれば、株式は「攻め」、債券は「守り」で利益を生み出すイメージでしょうか。

一般的に、「リスクを抑えつつ資産を増やすには、この二つを組み合わせて長期的に運用するのが基本」と言われています。

Cash Fundとは?

Sharesiesの説明によると、Sharesies NZ Cash Fundの投資対象は NZ cash and NZ fixed interest(現金および固定金利資産) です。

つまり、NZ国内銀行のSavingsやTermDeposit、Treasury bills(短期国債)、NZ Government Bonds(NZ政府債)など、ほぼリスクゼロといえる投資が中心だと思われます。

ものかん

ものかん蓋を開けてみないと分かりませんが、このCash ファンドが少しだけリスクを上げるとした場合も、NZ国内上場企業が発行する社債を購入する程度かなと想像します。

想定される利回りもTerm Deposit 程度になるんじゃないか?

だから年間ファンド費用もこれだけ0.15%と低いんじゃないかと考えます。

Sharesies ファンドの費用・類似商品との比較

Annual Fund Charge (年間ファンド管理費=運用コスト)の支払い

株やEFTの売買には手数料が発生しますが、 ファンド運用では、投資家に代わってプロが資産を運用・管理するので、マネージャー報酬、売買コスト、会計・監査費用などの諸費用をAnnual Fund Charge(年間ファンド管理費) として、投資資産総額に対する割合で毎年課金されます。

NZのPIEファンドの中では 低め なAnnual Fund Charge(年間ファンド費)

Money HubというNZサイトの記事「Low-Fee NZ Index Funds」を流し読みしたところ、SharesiesのAnnual Fund Charge0.15%または0.25%という設定は、ファンド管理費用が安いとされるPIEファンド群の中で最安とは言えないものの、全体では「低い〜平均よりやや低め」のレンジに入っているようです。

Annual Fund Charge (年間ファンド費) ≒ 固定費

投資はリターンが変動で損失を生むかもしれないのに対し、費用は市場が好調でも不調でも必ず毎年削られる「確定」マイナス要因であり、必ず毎年積み重ねられていく固定コストです。

長期投資で見ていくと、仮にわずか0.1%の差だったとしても、数十年後には大きなの差となることがあるので、0.1%を「誤差の範囲」と思わないことが重要です。

計算してみました

→全く同じ投資条件・結果で、年間ファンド管理費用が0.1%違うと30年後の資産額はどれくらい違う?

→0.1%の差が30年で約14,000ドルになる

条件:毎月 $1,000 を 30 年間積み立て。年利 5%、運用益はすべて再投資(複利)

総投資元本:$360,000 (=$1000 x 12 x 30)

年間ファンド管理費用: 30年後の資産額

0.15%:$794,157

0.25%:$780,362

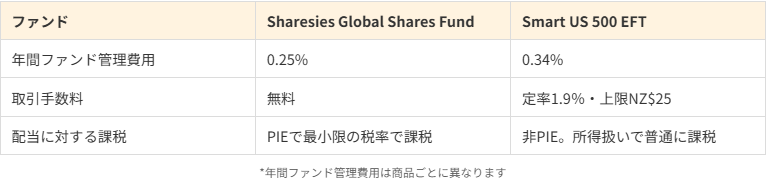

無料のTransaction fees(取引手数料)

プラットフォームで行われる売買には原則として取引手数料が、往復(売り・買いそれぞれ)で課されます。

SharerisesではNZ市場の株およびファンドの場合、2025年12月9日現在、片道最大NZ$25としていますが、今回発表されたSharesies ファンドに限っては、このTransaction feesを無料にするということなので、1回の売買取引で最大NZ$50(投資売買金額による)が節約できるため、他のファンドと比べて2重に魅力が出ることになります。

サンプル ー コスト比較:Sharesies ファンド vs Smart EFT

Sharesies プラットフォーム上で人気のSmart EFTのなかからSmart NZ Top 50 EFTのコストを参考比較してみます。

条件:NZ$1万ドルを投資。

1年間保有して売却した場合、

コストだけで年間NZD$59の違いが生じる(下記)ことになりますが、実際には課税税率でも差が生じるためコスト差は更に広がります。

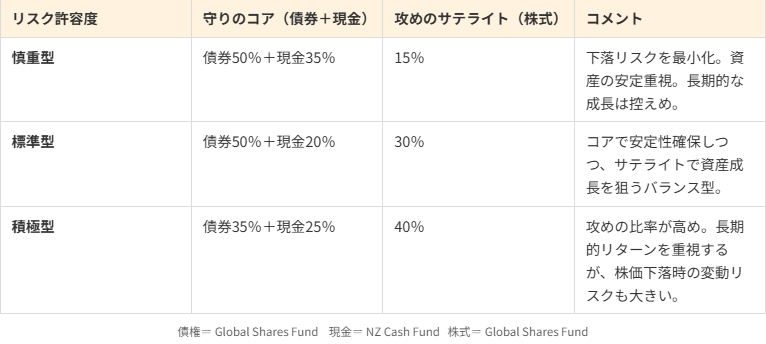

ポートフォリオ構築:シンプルで強力な「コア・サテライト戦略」

今回Sharesiesがリリース予定の3つのファンドは、当然ながら投資家が自由に組み合わせて投資できますが、Sharesies側の狙いを透かしてみると、これらのファンドは三位一体で設計されており、「守り」のコア(中核)と「攻め」のサテライト(衛星)に分けることで、安定的な成長と高いリターンの両立を目指すコア・サテライト戦略を手軽に実現できるようになっています。

この考えをSharerisesの3ファンドに当てはめると、およそ以下のように考えることができます。

一般的な比率に沿ってポートフォリオを構築する一例

この3ファンドを、ご自身のリスク許容度に応じた比率で組み合わせれば自然と「世界に分散された、低コストで、税効率の高いポートフォリオ」が完成するような設計になっています。

では具体的にどう構築するのかをリスク許容度別に3パターン作ってみたので参考にしてみてください。

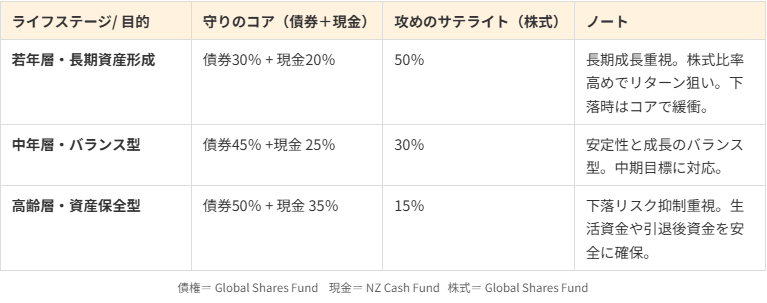

ライフステージ別の比率一例

若年層・長期資産形成向け(積極型)

- 目的:長期成長重視、時間をかけて資産を増やす

- リスク許容度:高め

中年層・バランス型(標準型)

- 目的:安定+成長バランス、教育資金や住宅購入準備などの中期目標を考慮

- リスク許容度:中程度

高齢層・資産保全型(慎重型)

- 目的:生活資金や引退後資金を守る、安定重視

- リスク許容度:低め

人それぞれに考え方や資産状況などは異なるため、ここで提示した比率はあくまでも一例ですが、基本的に、若年層であるほど積極投資向きです。理由としては;

- 若いうちは資産を増やすまでの時間が長いため、株式など値動きの大きい資産の短期下落リスクを時間で吸収できる

- 長期で運用すると複利で資産が大きく増える可能性が高く、早く始めるほどリターンへの恩恵が大きい

そのため、若年層は攻めの投資が可能だし、そうするべきという考え。

一方で高齢層は;

- 収入源の先細りや貯蓄の余裕が減る

- 万が一の損失が生活に直結するリスクが高くなる

そのため、守りの投資比率を高める必要があるという考えです。

公開を待つべき情報

Sharesiesファンドは、Global Shares Fund, Global Bond Fund, NZ Cash Fundを組み合わせることでコア・サテライト戦略が形成される三位一体の構成なので、投資教育の一環として、高手数料やポートフォリオ構築の課題を解決し、投資参入のハードルを下げている点で評価できます。

ただし、2025年12月9日現在、以下のような未公開情報もあるため、続報を待ちたいですね。

- ベンチマーク

- Global Shares FundとGlobal Bond Fundは具体的にどのグローバルインデックスを追跡するのか?

- ヘッジ戦略

- Global Shares FundとGlobal Bond Fundの為替リスク(NZDヘッジ)の有無

- ヘッジコストがAnnual Fund Charge (年間ファンド管理費)の0.25%に含まれているかどうか?

- 構成ETF

- どの米国のETFに投資するのか?

- そのETFの信託報酬や配当再投資ポリシー

さいごに

Sharesiesの新PIEファンドは、Coming Soonという事でまだ発売されていませんが、分散投資・低コスト・税効率と、投資初心者に嬉しい特徴が揃った商品です。

今すぐ投資を始めるかどうかは別として、まずはファンドの仕組みやPIEの仕組みを理解し、自分のライフステージやリスク許容度に合った投資比率をイメージしておくことが大切だと思い、今回の記事にしてみました。

興味のある方は、プラットフォームでアカウント登録して情報を受け取るのもおすすめです。

ただし、本記事はあくまで情報提供を目的としており、個別の投資判断や売買の推奨を意図するものではありません。実際の投資は、ご自身の判断と責任で行ってください。